Vlada Federacije BiH predložila je izmjenu Zakona o porezu na dohodak i Zakona o doprinosima te prijedloge uputila u Parlament Federacije Bosne i Hercegovine. Kako Vlada tvrdi, izmjene Zakona predstavljaju jednu od ključnih ekonomskih reformi. Budući da se radi o paketu zakona, nije moguće raditi analizu jednog a da se pritom ne uzme u obzir šta zapravo propisuje drugi. No to nije prepreka svakojakim samozvanim analitičarima da predložene izmjene dočekaju na nož a da niko od njih nije uradio iole ozbiljniju analizu onoga što dobijamo ili gubimo novim zakonskim rješenjima.

Sama činjenica da se propisuje povećanje stope poreza na dohodak s 10 na 13 posto dovoljna je da se digne kuka i motika protiv navedenih zakona. Istina, nije sve ni idealno, ali to i dalje ne znači da sve treba odbaciti. S druge strane, javnost nema dovoljno informacija o sadržaju novih zakonskih rješenja, što neminovno vodi krivom tumačenju.

No, pozabavimo se onim što pouzdano znamo o izmjenama ova dva zakona i namjerama predlagača. Dakle, već se skoro deceniju priča o potrebi da se rastereti privreda, da se smanje nameti kako bi konačno moglo doći do znatnijeg rasta plaća. Upravo je to namjera predlagača, odnosno Vlade Federacije BiH.

Kako doći do tog cilja? Vlada je predložila povećanje stope poreza na dohodak s 10 posto na 13, ali je istovremeno povećala neoporezivi dio dohotka – ono što se na platnoj listi zove porezna olakšica – s trenutnih 308 na 800 maraka. Dakle, na dohodak od nesamostalne djelatnosti do 800 maraka porez se ne plaća. Za dohodak preko tog iznosa stopa poreza je 13 posto. Istovremeno, doprinosi na plate i iz plata smanjeni su s ukupno 41,5 posto na 32,5 posto. Dakle, neće biti moguće usvojiti u Parlamentu izmjene jednog bez izmjena drugog zakona.

Šta to praktično znači? Pogledajmo na primjeru tri plate iz tri različita platna razreda – nižeg, srednjeg i višeg, ali, prije praktičnih primjera, vrijedi napomenuti da kolika god je nečija plata, ona uglavnom zavisi od dogovora radnika i poslodavca: čak i kada bi nam skroz ukinuli poreze, ima poslodavaca koji ne bi radniku povećali platu ni za jednu marku. A opet, ima i onih koji će uvijek naći načina da daju više jer cijene svoje radnike. Ono što je istinski važno jeste da se stvore uvjeti da plate mogu rasti i da poslodavci više nemaju u rukama argument da su porezi previsoki. Ako ne povećavaju plate, onda ne mogu kriviti nikoga zbog toga.

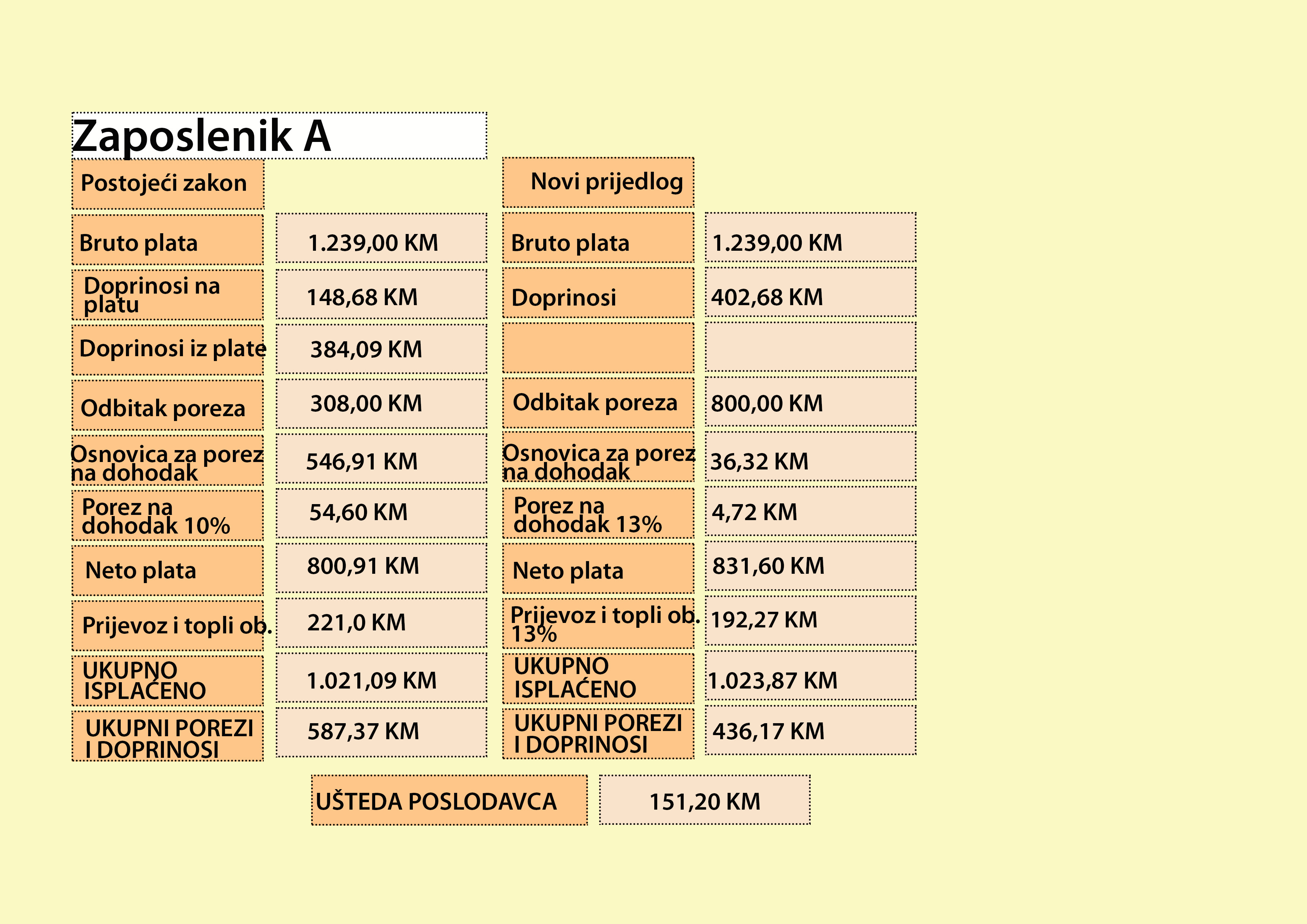

Dakle, ako uposlenik A ima bruto platu 1.239 maraka, po trenutno važećim propisima, platit će 12 posto doprinosa na platu, što je 148,68 maraka, zatim će platiti još 384,09 maraka doprinosa iz plate. Zaposlenik A, pretpostavljamo, ima poreznu olakšicu, lični porezni odbitak, 308 maraka. To znači da je njegova osnovica za porez na dohodak od 10 posto 546,91 marka, te će platiti 54,60 maraka poreza na dohodak (1.239 – 148,68 – 308 = 546,91; 10 posto od 546,91 jeste 54,60).

Neto plata zaposlenika A iznosi 800,91 marku, a uvećana za topli obrok i prijevoz, pretpostavimo da iznosi 221 marku, njegova plata je 1.021,09 maraka.

Poslodavac je za poreze i doprinose za uposlenika A platio 587,37 maraka.

Novi model oporezivanja za uposlenika A znači sljedeće: njegova bruto plata je i dalje 1.239 maraka, doprinosi su sada 32,5 posto, odnosno na njegovu platu je to 402,68 maraka. Porezni odbitak je 800 maraka, te je njegova osnovica za porez na dohodak od 13 posto sada 36,32 marke, što znači da će njegov porez na dohodak biti plaćen u iznosu od 4,72 marke (1239 – 402,68 – 800 = 36,32; 13 posto od 36,32 jeste 4,72). Na topli obrok i prijevoz u iznosu 221 marku također će mu biti obračunat porez na dohodak od 13 posto, što znači da će platiti 28,77 maraka. Njegova neto plata iznosi 831,60 maraka, a uvećano za topli obrok i prijevoz koji nakon oporezivanja iznose 192,27 maraka, zaposlenik A će na kraju mjeseca primiti 1.023,87 maraka. Reći ćete da nema velike razlike. Prividno i nema, jer na platnoj listi gledate samo bruto i neto. Razlika je upravo u namjeri predlagača, a ona je stvoriti uvjete za rast plata, odnosno rasteretiti privredu. Poslodavac će za uposlenika A platiti poreze i doprinose u iznosu 436,17 maraka. Razlika je u 151,20 maraka manje koje će poslodavac plaćati državi i moći će ih preusmjeriti uposleniku. Hoće li to učiniti? To je sad stvar poslodavca. Država je uradila svoje.

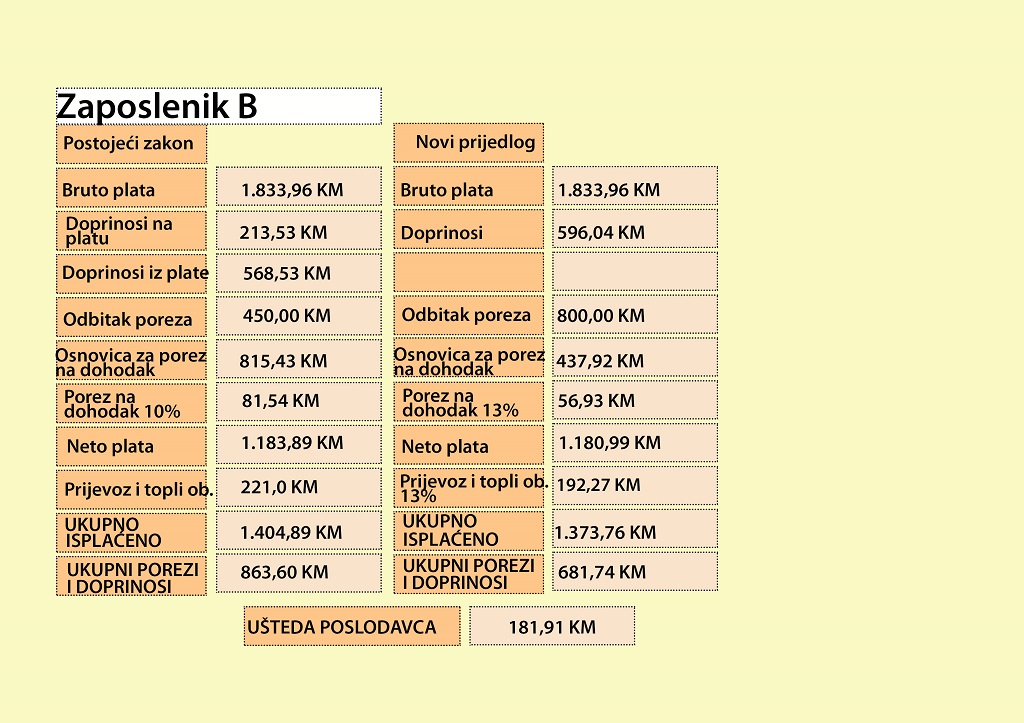

Uposlenik B ima bruto platu 1.833,96 maraka. Po propisima koji su danas na snazi, poslodavac će platiti 12 posto doprinosa na platu, što je 213,58 maraka, zatim doprinose iz plate 31 posto, što je 568,53 marke. Porezni odbitak u ovom slučaju jeste 450 maraka, pa je osnovica za porez na dohodak od 10 posto 815,53 marke. Porez na dohodak bit će plaćen u iznosu 81,54 marke. Neto plata uposlenika B iznosi 1.183,89 maraka, a uvećana za 221 marku naknade za prijevoz i topli obrok iznosi 1.404,89 maraka. Poslodavac je na ime poreza i doprinosa za uposlenika B uplatio 863,65 maraka.

Po novom modelu oporezivanja, uposlenik B i dalje ima 1.833,96 maraka bruto platu. Doprinosi po stopi od 32,5 posto bili bi plaćeni u iznosu 596,04 marke, porezni odbitak iznosio bi 800 maraka, te bi osnovica za porez na dohodak bila 437,92 marke i 13 posto poreza na dohodak iznosilo bi 56,92 marke (1833,96 – 596,04 – 800 = 437,92; 13 posto od 437,92 jeste 56,92). Neto plata zaposlenika B iznosila bi 1.180,99 maraka, a uvećana za topli obrok i prijevoz nakon oporezivanja po stopi od 13 posto iznosila bi 1.373,76 maraka. U ovom slučaju poslodavac državi plaća 681,74 marke poreza i doprinosa. Razlika je dakle 181,91 marka. Ako bi poslodavac odlučio uštedu od 181,91 marke prebaciti zaposleniku B, njegova plata bi se povećala na 1.555 maraka.

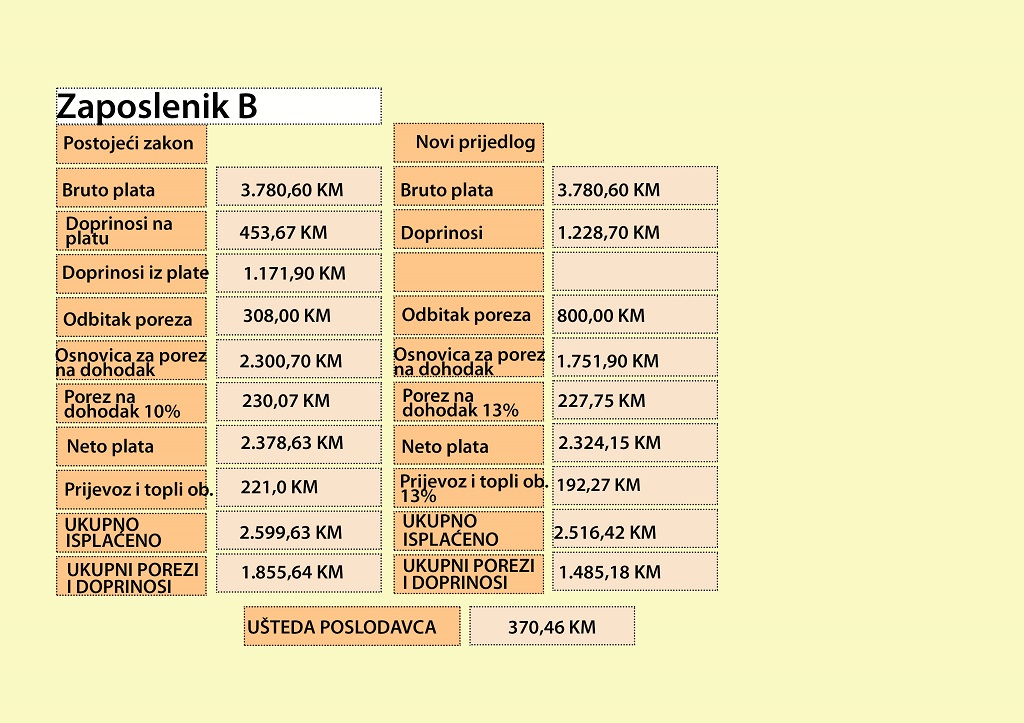

Uposlenik C trenutno ima bruto platu od 3.780,60 maraka. Poslodavac za njega plaća 12 posto doprinosa na platu ili 453,67 maraka, 31 posto doprinosa iz plate, što je 1.171,90 maraka, zaposlenik ima lični odbitak 308 maraka, te je njegova osnovica za porez na dohodak, koji je 10 posto, 2.300 maraka. Porez na dohodak za ovog uposlenika iznosi 230,07 maraka (3.780,60 – 1.171,90 – 308 = 2.300,70; 10 posto od 2.300,70 jeste 230,07).

Uposlenik B ima neto platu od 2.378,63 marke, te ona uvećana za 221 marku toplog obroka i prijevoza iznosi 2.599,63 marke. Poslodavac za poreze i doprinose ovoga uposlenika plaća 1.855,64 marke.

Ako Parlament Federacije BiH usvoji predložene izmjene zakona, uposlenik C će i dalje imati bruto platu 3.780,60 maraka. Doprinosi po stopi od 32,5 posto bit će plaćeni u iznosu 1.228,70 maraka, porezni odbitak bit će 800 maraka, a osnovica za porez na dohodak 1.751,90 maraka. Porez na dohodak bit će plaćen u iznosu 227,75 maraka (3.780,60 – 1.228,70 – 800 = 1.751,90; 13 posto od 1.751,90 jeste 227,75). Neto plata uposlenika C iznosit će 2.324,15 maraka, a uvećana za topli obrok i prijevoz, nakon što su oporezovani s 13 posto, iznosit će 2.516,42 marke. Poslodavac će na ime poreza i doprinosa za uposlenika C platiti 1.485,18 maraka, što znači da će poslodavac uštedjeti 370,46 maraka. Ako ih preusmjeri uposleniku C, njegova plata će porasti na 2.694,61 marku.

Osnovna namjera predloženih izmjena, kako smo naveli, jeste rasterećenje privrede, te stvaranje uvjeta za rast plata u Federaciji BiH, što ovaj izračun i dokazuje.

S druge strane, značajno je i to što se smanjuje prostor za razne malverzacije s neoporezivim prihodima, kao što je sada slučaj s toplim obrokom i prijevozom. Kod nekih poslodavaca to postoji samo na papiru, a radnici novac nikada ne vide ili, još gore, dobiju ga na ruke pa vrate poslodavcu.

Uglavnom, zakonom su sada obuhvaćeni skoro svi prihodi i svi će biti oporezovani po stopi od 13 posto. Istina, postoje i dijelovi zakona o kojima bi trebalo još jednom razmisliti, poput poreza na nasljedstvo, što u uvjetima i načinu života kod nas možda i nije najbolji potez. Također, postoje i dijelovi koje treba dodatno urediti prije nego što se usvoje novi zakoni, poput prihoda od autorskih honorara, ugovora o djelu, jer se dešava da se naplaćuju porezi i doprinosi a da ljudi koji ih uplaćuju ne dobijaju uslugu koju plaćaju. Recimo, ako neko plaća doprinos za zdravstvo, trebao bi imati zdravstvenu uslugu srazmjernu onome što plaća.

U svakom slučaju, može se ustvrditi da je prijedlog Vlade dobra osnova koja se u parlamentarnoj proceduri može dodatno poboljšati, naravno, ako bude volje za konstruktivnim djelovanjem.